某资产管理机构设计了一款挂钩于沪深 300 指数的结构化产品,期限为 6 个月,若到期时沪深 300 指数的涨跌在 - 3.0% ~ 7.0% 之间,则产品的收益率为 9% ,其他情况的收益率为 3% 。据此回答以下三题。

(1)投资于该理财产品的投资者对股市未来半年行情的看法基本为( )。

(2)假设产品发行时沪深 300 指数的点数是 3200 点,则该结构化产品中的期权的行权价为( )。

(3)结构化产品的设计和发行会受当时金融市场的影响。本案例中的产品在( )下比较容易发行。

第 1 问

A. 预期涨跌幅度在 - 3.0% 到 7.0% 之间

B. 预期涨跌幅度在 7% 左右

C. 预期跌幅超过 3%

D. 预期跌幅超过 7%

第 2 问

A. 3104 和 3414

B. 3104 和 3424

C. 2976 和 3424

D. 2976 和 3104

第 3 问

A. 六月期 Shibor 为 5%

B. 一年期定期存款利率为 4.5%

C. 一年期定期存款利率为 2.5%

D. 六月期 Shibor 为 3%

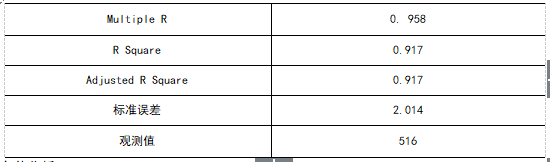

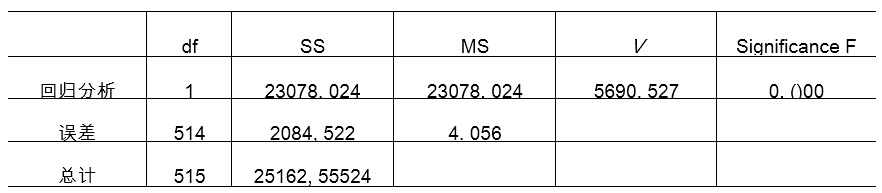

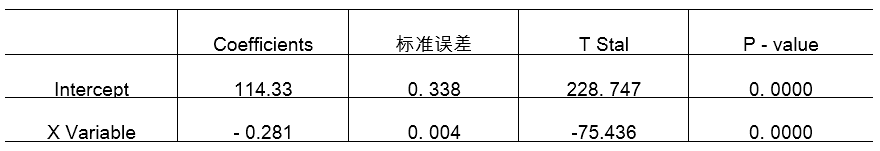

某分析师认为美元走势对原油价格可能存在一定影响,他获取了最近的 516 个交易日的美元指数 (X 变量 ) 和布伦特原油期货标牌价 (Y 变量 ) 数据并进行一元回归分析,结果如下:

方差分析

据此回答以下三题。

(1)得到的回归方程为( )。

(2)根据模型的检验结果,表明( )。

(3)根据回归方程,若美元指数为 100 ,则布伦特原油平均值约为( )。

第 1 问

A.  =114. 33 -0. 281X

=114. 33 -0. 281X

B.  = 0. 281 -114.33 X

= 0. 281 -114.33 X

C.  =114. 33 +0. 281 X

=114. 33 +0. 281 X

D.  = 0.281 + 114. 33X

= 0.281 + 114. 33X

第 2 问

A. 回归系数的显著性高

B. 回归方程的拟合程度高

C. 回归模型线性关系显著

D. 回归结果不太满意

第 3 问

A. 136.13

B. 114.33

C. 142.43

D. 86.23

若沪深300指数为2500点,无风险年利率为4%,指数股息率为1 % (均按单利计),据此回答以下两题。

(1)1个月后到期的沪深300股指期货理论价格是( )点。

(2)若采用3个月后到期的沪深300股指期货合约进行期现套利,期现套利的成本为20个指数点,则该合约的无套利区间为( )。

第 1 问

A. 2506.25

B. 2508. 33

C. 2510. 42

D. 2528. 33

第 2 问

A. [2498.82, 2538.82]

B. [2455, 2545]

C. [2486.25, 2526.25]

D. [2505, 2545]

某PTA生产企业有大量PTA库存,在现货市场上销售清淡,有价无市,该企业为规避 PTA价格下跌风险,于是决定做卖期保值交易。8月下旬,企业在郑州商品交易所PTA 的11月期货合约上总共卖出了 4000手(2万吨),卖出均价在8300元/吨左右。之后即发生了金融危机,PTA产业链上下游产品跟随着其他大宗商品一路狂跌。企业库存跌价 损失约7800万元。企业原计划在交割期临近时进行期货平仓了结头寸,但苦于现货巿场无人问津,销售困难,最终企业无奈以4394元/吨在期货市场进行交割来降低库存压力。 通过期货市场卖出保值交易,该企业成功释放了库存风险,结果( )。

A. 盈利12万元

B. 损失7800万元

C. 盈利7812万元

D. 损失12万元

某钢材贸易商在将钢材销售给某钢结构加工企业时采用了点价交易模式,作为采购方的钢结构加工企业拥有点价权。双方签订的购销合同的基本条款如表所示。

在合约生效日,螺纹钢期货价格是3428元/吨,现货价格是3392元/吨。6月14日 ,该钢结构加工企业通知钢材贸易商进行点价,当天的目标期货合约的结算价是3010元/吨。 点价后,钢结构加工企业采购这一批钢材的采购成本节省了( )元。

A. 330元/吨

B. 382 元/吨

C. 278 元/吨

D. 418 元/吨

某保险公司打算买入面值为1亿元的国债,但当天未买到,希望明天买入。保险公司希望通过国债期货规避隔夜风险。已知现券久期为4. 47, 国债期货久期为5.30,现券价格为102.2575,国债期货市场净价为83.4999,国债期货合约面值为100万元,则应该( ) 国债期货合约 ( )份。( )

A. 买入;104

B. 卖出;1

C. 买入;1

D. 卖出;104

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深 300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为10%。

(1) 指数化投资是( )。

(2)指数化投资的主要目的是( )。

(3)传统上,采用按权重比例购买指数中的所有股票,或者购买数量较少的一篮子股票来近似模拟标的指数的做法,其跟踪误差较大的原因有( )。

(4)根据指数化投资策略原理,建立合成指数基金的方法有( )。

(5)设初始沪深300指数为2800点,6个月后指数涨到3500点,假设忽略交易成本,并且整个期间指数的成分股没有调整、没有分红,则该基金6个月后的到期收益为 ( )亿元。

第 1 问

A. 一种主动管理型的投资策略

B. 一种被动管理型的投资策略

C. 在投资期内按照某种标准买进并固定持有一组证券,而不是在频繁交易中获取超额利润

D. 基于对市场总体情况、行业轮动和个股表现的分析,试图通过时点选择和个别成分股的选择,在基本拟合指数走势的同时,获取超越市场的平均收益

第 2 问

A. 争取跑赢大盘

B. 复制某标的指数走势

C. 优化投资组合,使之与标的指数的跟踪误差最小

D. 优化投资组合,使之尽量达到最大化收益

第 3 问

A. 股票分割

B. 股利发放

C. 资产剥离或并购

D. 投资组合的规模

第 4 问

A. 国债期货合约+股票组合+股指期货合约

B. 国债期货合约+股指期货合约

C. 现金储备+股票组合+股指期货合约

D. 现金储备+股指期货合约

第 5 问

A. 5. 432

B. 5. 342

C. 5. 234

D. 5. 123

某互换利率协议中,固定利率为7. 00%,银行报出的浮动利率为6个月的Shibor的基础上升水98BP,那么企业在银行初次询价时银行报出的价格通常为( )。

A. 2.80 %

B. 6.01 %

C. 6.02 %

D. 7.98 %

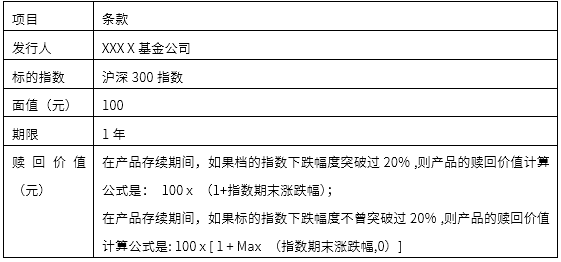

一个红利证的主要条款如表所示,请据此条款回答以下五题。

(1)在产品存续期间,如果标的指数下跌幅度突破过20%,期末指数上涨5%,则产品的赎回价值为( )元。

(2)不考虑货币的时间价值和机会成本,在下列哪些情况下,该红利证将会亏损? ( )

(3)该红利证产品的基本构成有( )。

(4)在实际中,设计者或发行人可能会根据投资者的需求而对上述的红利证进行调整,可以调整的条款主要有( )。

(5)如果投资者希望不但指数上涨的时候能够赚钱,而且指数下跌的时候也能够赚钱。对此,产品设计者和发行人可以如何设计该红利证以满足投资者的需求?

第 1 问

A. 95

B. 102

C. 105

D. 115

第 2 问

A. 存续期间标的指数下跌21%,期末指数下跌30%

B. 存续期间标的指数上升10%,期末指数上升30%

C. 存续期间标的指数下跌20%,期末指数上升10%

D. 存续期间标的指数上升20%,期末指数下跌10%

第 3 问

A. 跟踪证

B. 股指期货

C. 看涨期权空头

D. 向下敲出看跌期权多头

第 4 问

A. 跟踪证行权价

B. 期权行权期限

C. 产品的参与率

D. 向下敲出水平

第 5 问

A. 提高期权的价格

B. 提高期权幅度

C. 将该红利证的向下期权头寸增加一倍

D. 延长期权行权期限

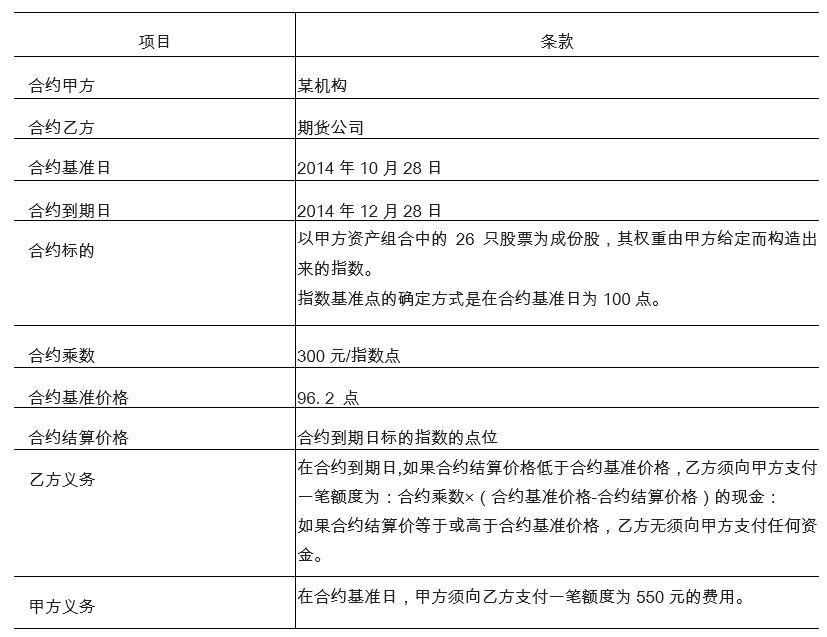

期货公司为某机构设计了一款场外期权产品,以便对其进行风险管理,以下是这款场外期权合约的主要条款:

根据以上信息,回答以下四题。

(1)这款产品中所含的期权是( )。

(2)合约甲方所持有的期权头寸是( )。

(3)合约中的期权在合约建立时处于的价值状态是( )。

(4)假设到期日合约的结算价格为98.2,则这时的现金流状况是( )。

第 1 问

A. 行权价为 100 的看涨期权

B. 行权价为 100 的看跌期权

C. 行权价为 96.2 的看涨期权

D. 行权价为 96.2 的看跌期权

第 2 问

A. 看涨期权多头

B. 看涨期权空头

C. 看跌期权多头

D. 看跌期权空头

第 3 问

A. 实值

B. 平值

C. 虚值

D. 无法确定

第 4 问

A. 甲方向乙方支付现金540

B. 乙方向甲方支付现金 600

C. 甲方向乙方支付现金600

D. 甲乙双方无现金流动,合约自然失效